Source et remerciements à l'excellent blog d'O.Berruyer: les-crises.fr

Mais rappelons en introduction qu’on réserve le nom de monnaie aux actifs qui présentent deux caractères particuliers :

Tous les actifs ne sont donc pas de la monnaie et certains le sont plus que d’autres : il y a des degrés dans la “liquidité” et dans le caractère “risqué”.

- ils sont “liquides”, c’est-à-dire qu’ils peuvent être utilisés instantanément,

- ils sont “sans risque” de perte ou de gain en capital lorsqu’ils sont mobilisés (c’est-à-dire transformés pour être la contrepartie de l’échange).

La monnaie c’est l’ensemble des actifs permettant de se libérer d’une dette, sur un territoire donné, sans délai et sans risque de perte en capital.

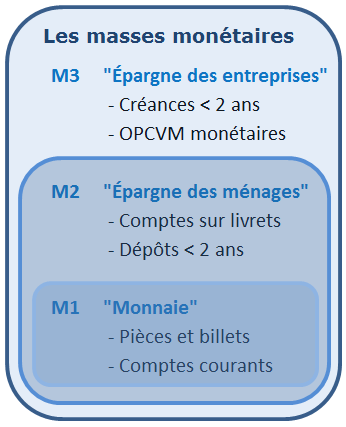

Les pouvoirs publics cherchent à mesurer la capacité de dépense des agents de l’économie et pour cela ils définissent des instruments de mesure appelés “agrégats monétaires”, pour suivre l’évolution de la masse monétaire. Ils fonctionnent en poupées russes, par liquidité décroissante. On a en simplifié :

- un agrégat étroit M1, qu’on peut qualifier de « monnaie », qui regroupe les pièces et les billets en circulation dans le secteur non bancaire ainsi que les dépôts à vue des clients (comptes bancaires) ;

- un agrégat intermédiaire M2, égal à M1 plus le « crédit à court terme » (essentiellement les comptes sur livrets et les dépôts à court terme – Livrets A, CODEVI, CEL…) ;

- un agrégat large M3, qu’on peut qualifier de « masse monétaire », égal à M2 plus divers placement monétaires (dépôts à moyen et long terme, sicav monétaires…). Notons que la Fed a cessé de le publier en février 2006, certains y ayant vu le signe d’une volonté de masquer la dangereuse situation d’endettement du pays.

Soulignons que la différence fondamentale entre M1 et les autres agrégats est que M1 comprend les moyens de paiement utilisables immédiatement (actif parfaitement liquide) alors que les autres agrégats doivent d’abord être transformés pour devenir des moyens de règlements.

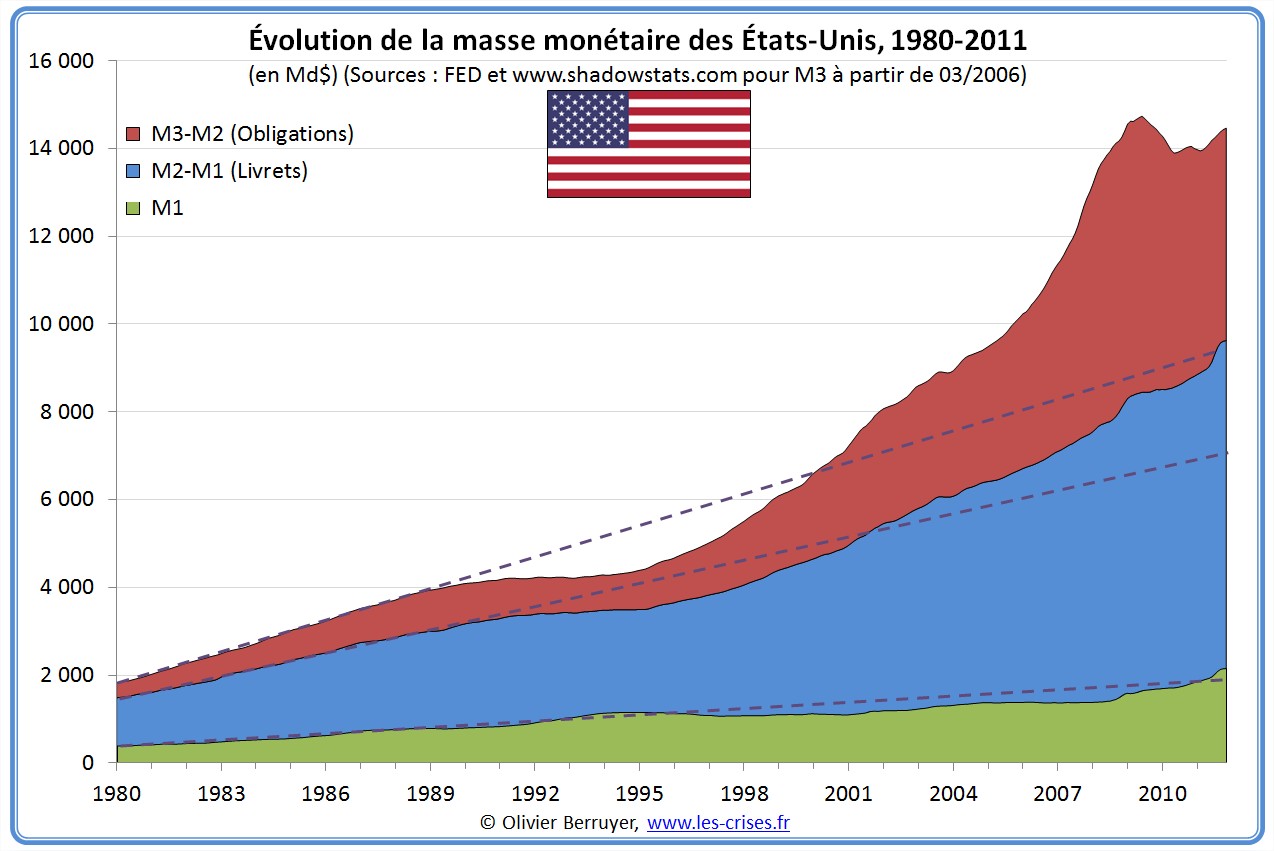

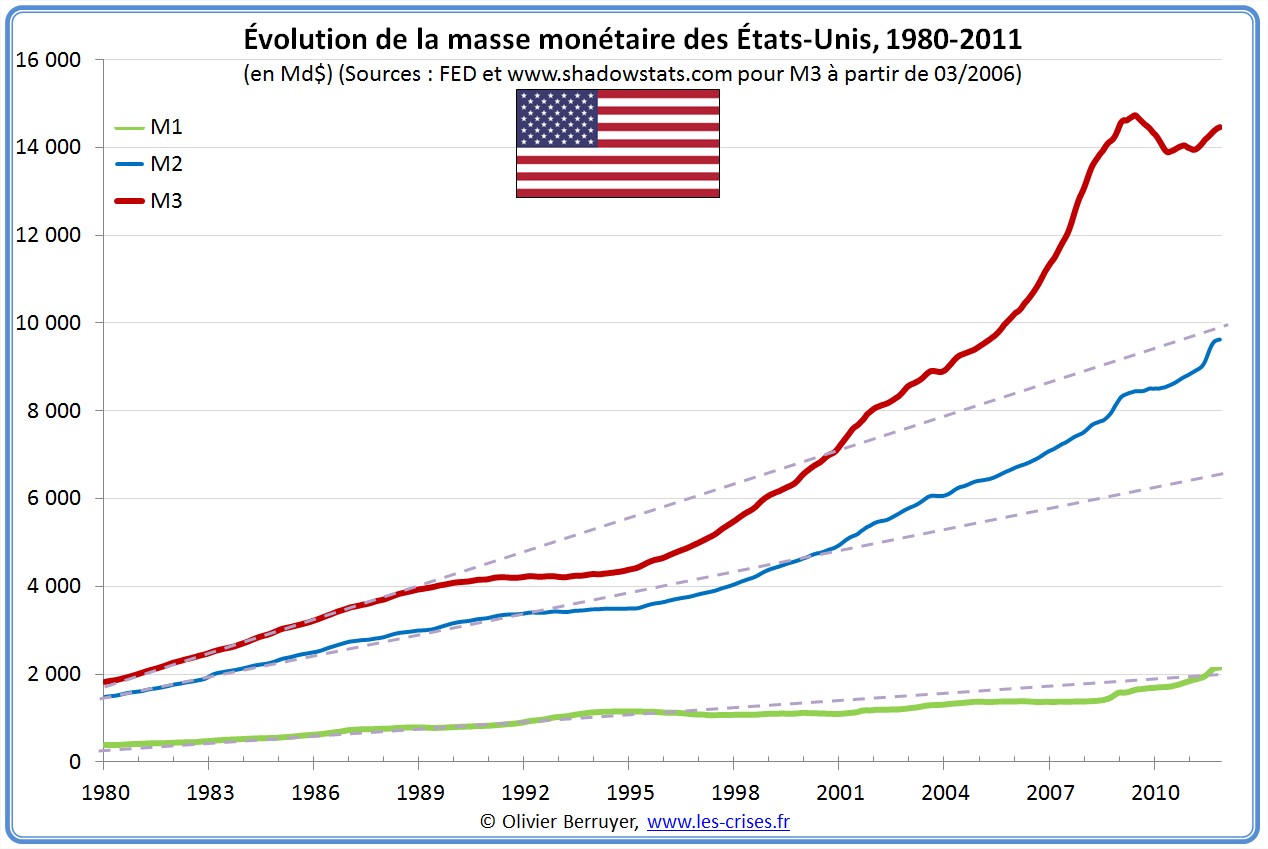

Masse monétaire des États-Unis

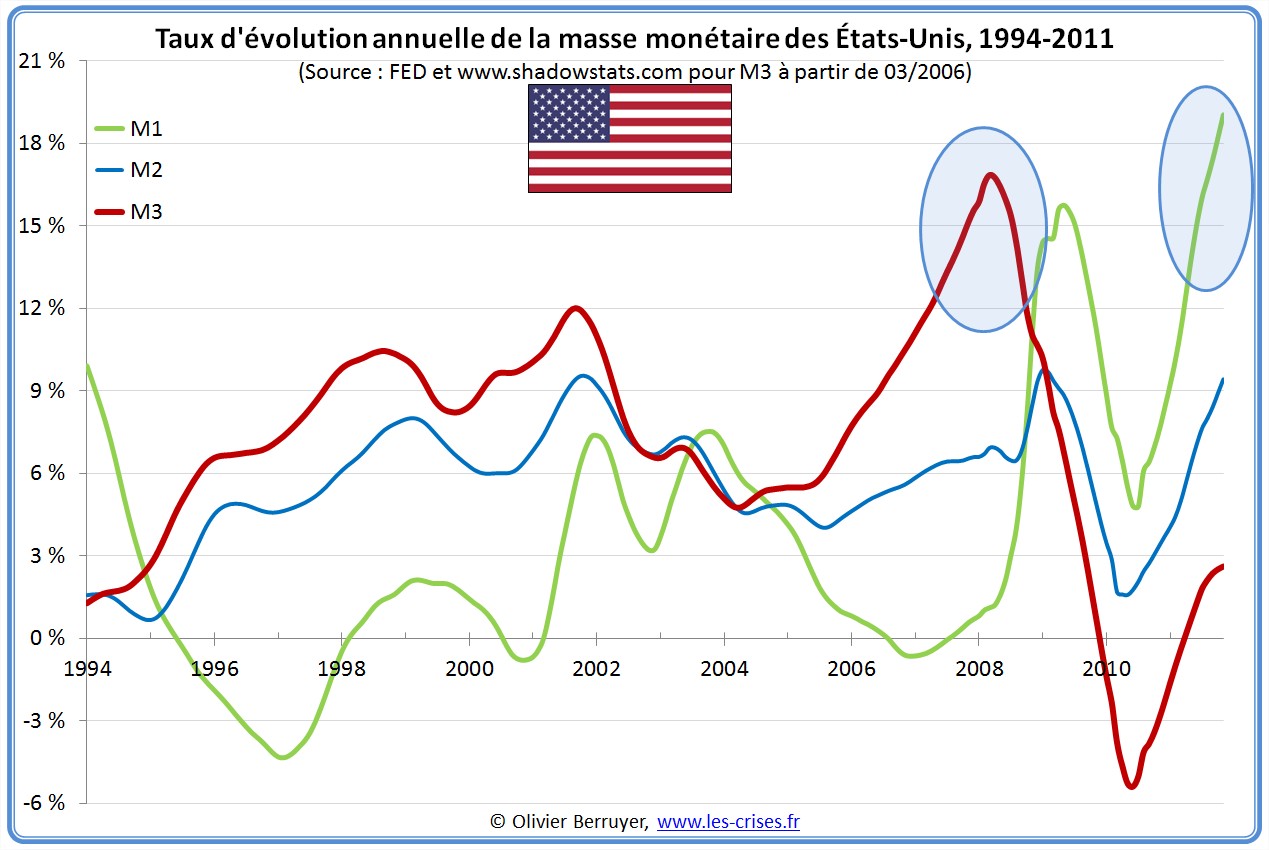

Fort de ces définitions, observons l’évolution de la masse monétaire des États-Unis :

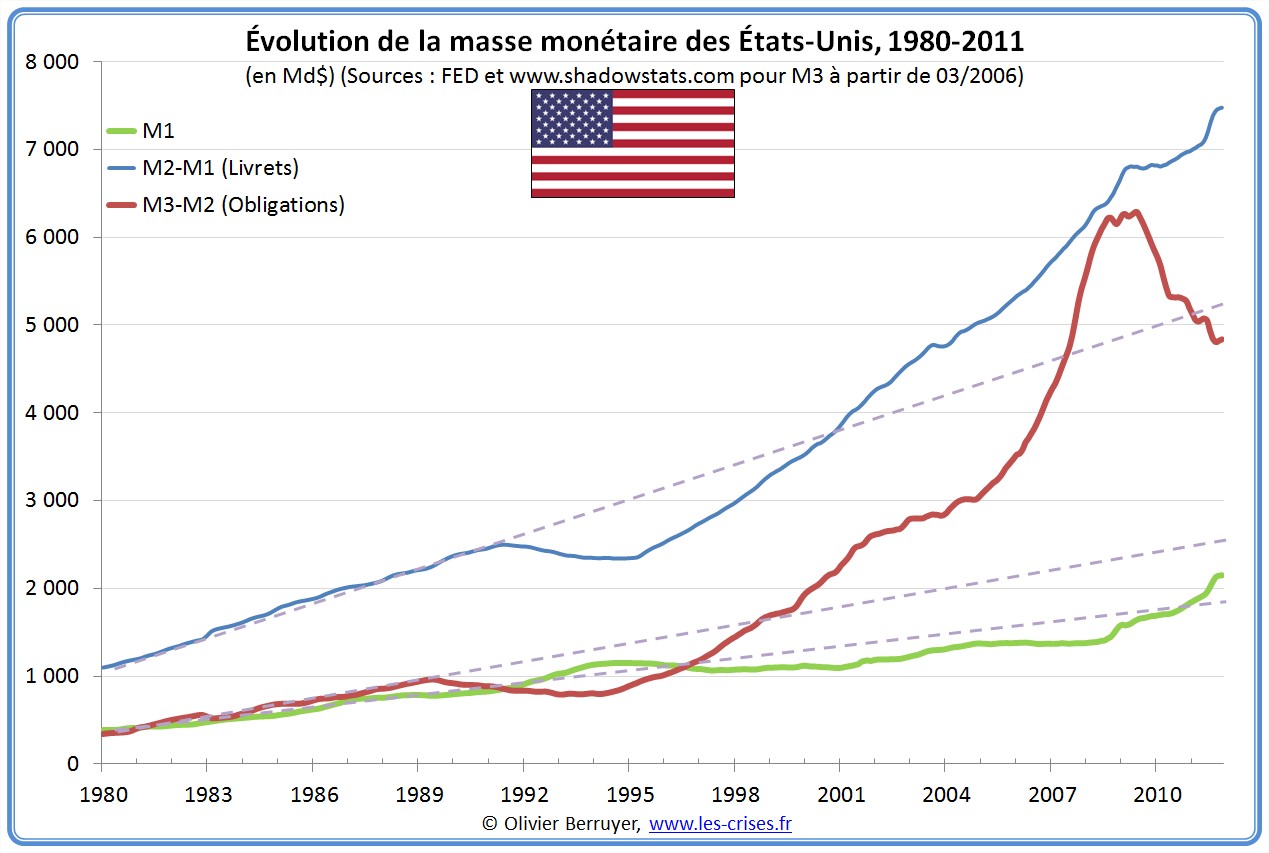

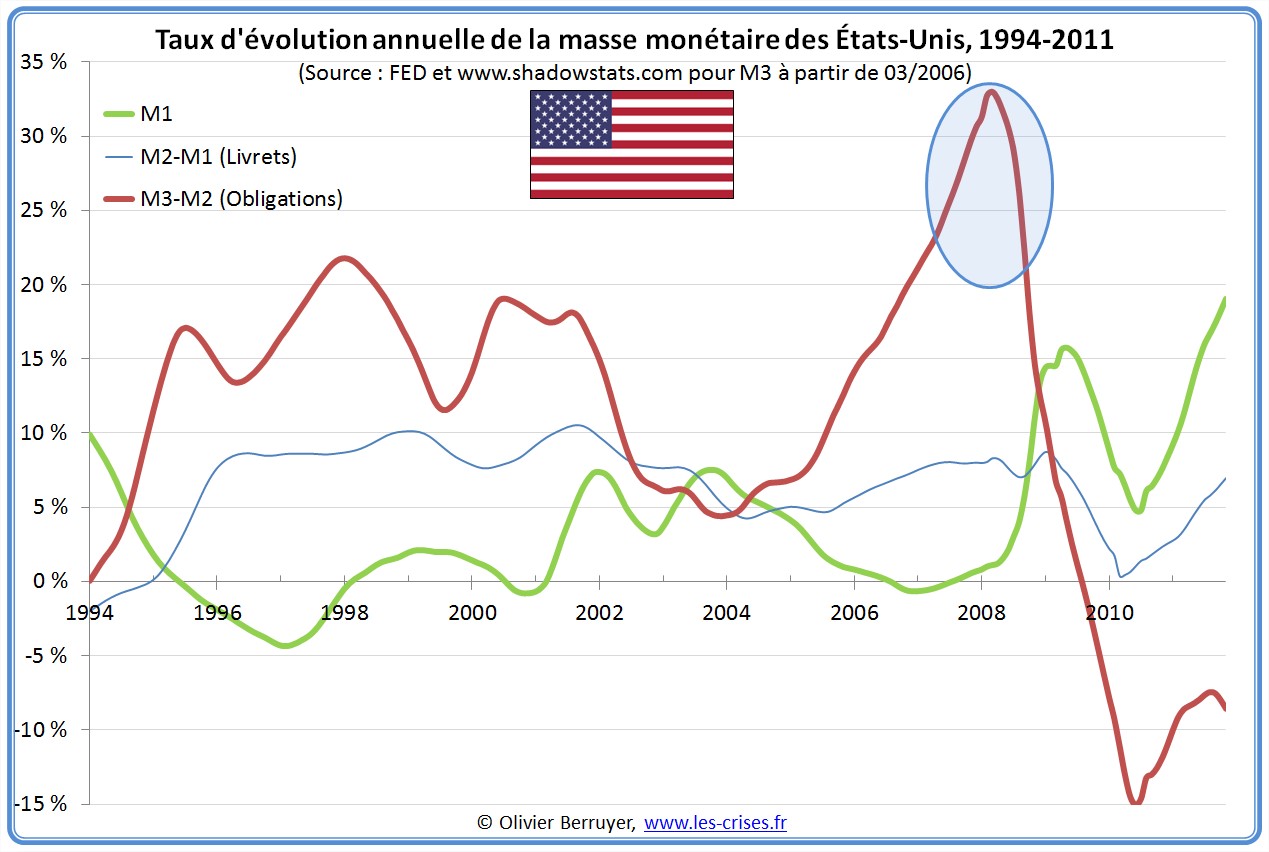

ou présentée différemment :

On observe bien la forte croissance de la masse monétaire à partir de 1995, puis le second boom de 2004, à l’époque de “l’argent gratuit” (comme rappelé dans ce billet sur les taux directeurs).

Mais il y a “mieux”. Vous rappelez-vous comme tous les “économistes de cour” se sont déclarés surpris par la Crise financière, expliquant à quel point elle était imprévisible ? Et bien observons le taux annuel d’évolution de la masse monétaire américaine :

Rappelons que la masse monétaire est censée devoir augmenter à la même vitesse que le PIB, donc à un taux égal à la somme du “taux de croissance” et du taux d’inflation (à vitesse de circulation constante). Cela représentait pour les États-Unis 6 % avant la Crise et 4 % actuellement.

Vous ne rêvez pas : en mars 2008, la masse monétaire américaine M3 augmentait à un rythme annuel de 17 % – bien loin du taux “croissance + inflation” ! On dénigre souvent la création monétaire par les États, pointant le risque de création incontrôlée via la planche à billets, mais on ne peut pas dire que le secteur privé soit plus sage qu’un État…

Quand on détaille par sous-agrégat, on observe que l’épargne monétaire a augmenté de 33 % en 2008…

Sur les derniers mois, on note que la masse monétaire globale M2 repart à la hausse, à un taux sans doute trop élevé (de 3 % à 5 % trop rapide). On note également que la monnaie M1 connait une croissance très inquiétante de près de 20 % (a priori jamais vue depuis au moins la Crise de 1929), et a désormais largement dépassé les niveaux de 2008, signe probable de défiance envers le système économique, et possible signe avancée de crise dans les prochains mois…

Aucun commentaire:

Enregistrer un commentaire